Anzeige

Anzeige

Werde Werbepartner!

E-Mail an uns →

Handwerker Rechnung richtig schreiben

Jeder professionelle Dienstleister muss für seine Leistungen eine Rechnung schreiben. Auch selbstständige Handwerker müssen folglich wissen, was sie bei der Rechnungsstellung beachten müssen. Besonders effizient organisieren Sie die Abrechnung mit Ihren Kunden, wenn Sie Ihre Rechnungen online schreiben und dafür eine spezielle Handwerker Software nutzen.

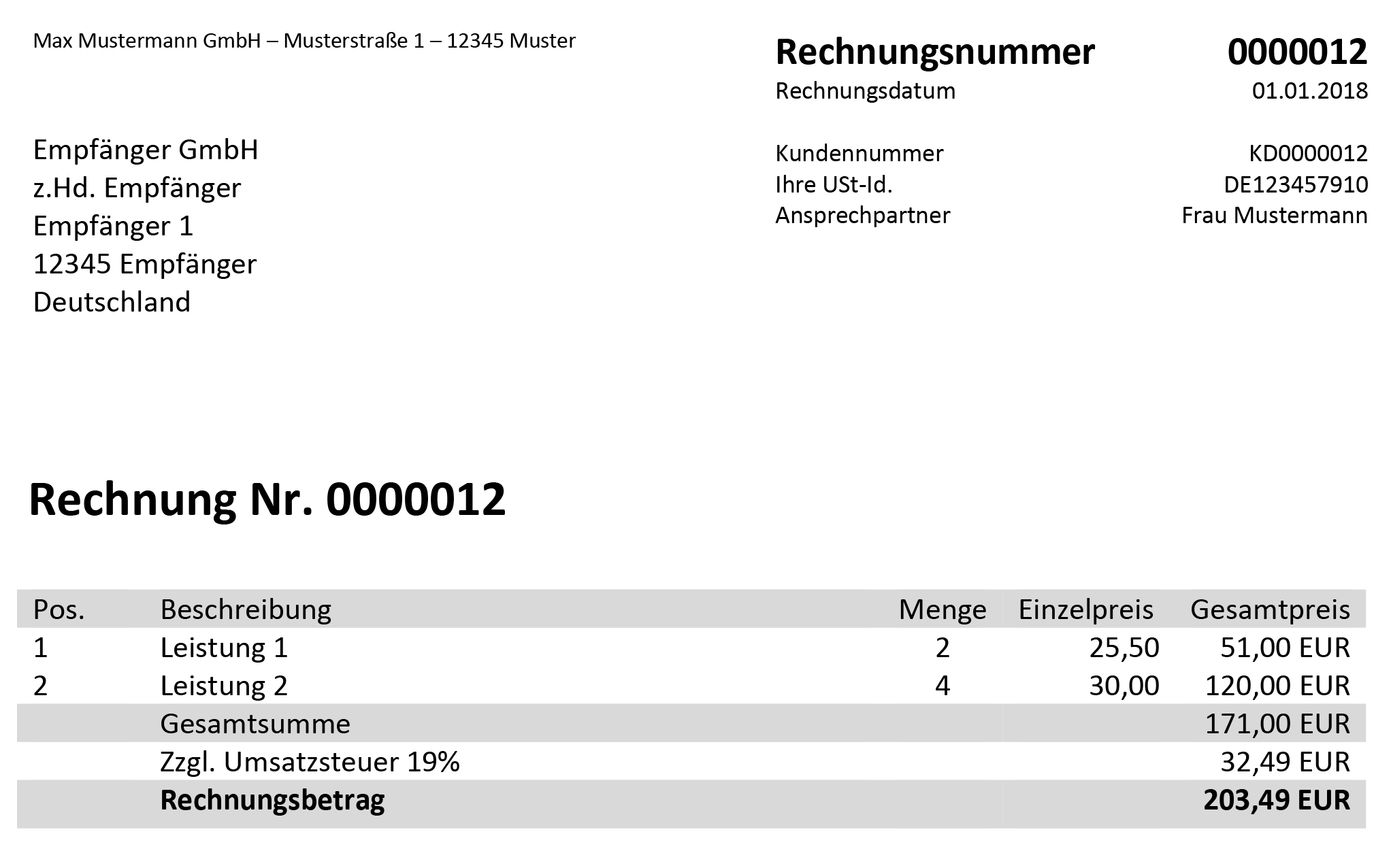

Damit eine Handwerker Rechnung gültig ist und auch bei einer Prüfung des Finanzamts akzeptiert wird, muss sie bestimmte Anforderungen erfüllen. Die folgenden Angaben gehören in jede offizielle Rechnung:

Bauhandwerker müssen für den Ausweis der Umsatzsteuer auf ihren Rechnungen einige spezielle Regelungen beachten. In bestimmten Fällen - beispielsweise, wenn der Kunde durch Ihre Bauleistung eine weitere Bauleistung erbringt oder Sie als Subunternehmer tätig sind - darf auf Ihrer Rechnung keine Umsatzsteuerangaben enthalten. Auch bei einer Leistungserbringung im Ausland können für die Handwerker Rechnung spezielle Vorgaben gelten.

Zahlungsfrist und Bankverbindung sind dagegen keine Pflichtangaben. Trotzdem sollten Sie diese Angaben in Ihre Handwerker Rechnung schreiben. Mit der Angabe Ihrer Bankdaten erleichtern Sie Ihrem Kunden die Bezahlung. Eine Zahlungsfrist verleiht Ihren Forderungen Nachdruck, indem für die Bezahlung Ihrer Rechnung ein verbindlicher Zeitrahmen definiert wird.

Für bestimmte handwerkliche Leistungen können Privatkunden Steuervergünstigen im Umfang von maximal 20 Prozent der Gesamtrechnung in Anspruch nehmen, sofern die Rechnungssumme überwiesen und nicht bar bezahlt wird. Der maximal von der Steuer absetzbare Betrag beläuft sich auf jährlich 1.200 Euro. Eine besonders kundenfreundliche Rechnung schreiben Sie, wenn Sie den Anteil der begünstigten Leistungen dort in einem separaten Rechnungsfeld vermerken. Auch hierfür muss eine Unterteilung nach Material- und Arbeitskosten vorgenommen werden.

Falls Ihr Kunde eine Anzahlung geleistet hat, sollten Sie auch hierfür eine Rechnung schreiben. Auf einer solchen Abschlagsrechnung führen Sie kein Leistungsdatum auf, da Sie diese Leistung erst noch erbringen müssen. In Ihrer Schlussrechnung verweisen Sie auf die Anzahlung und ziehen diese Summe vom Betrag Ihrer Endrechnung ab.

§ 19 des Umsatzsteuergesetzes (UstG) sieht vor, dass Gründer und Kleinunternehmer keine Umsatzsteuer zahlen müssen, wenn ihre Umsätze im vergangenen Kalenderjahr unterhalb der Grenze von 17.500 Euro lagen und im laufenden Jahr voraussichtlich geringer als 50.000 Euro sind. Sie entscheiden selbst, ob Sie diese Kleinunternehmerregelung in Anspruch nehmen möchten, da sie durch das Finanzamt nur auf Antrag angewendet wird. Sie sparen sich hierdurch einen guten Teil der Verwaltungsarbeit für Ihren Handwerksbetrieb, müssen keine Umsatzsteuervoranmeldungen erstellen, können allerdings auch keinen Vorsteuerabzug für die Ihnen in Rechnung gestellte Umsatz- oder Mehrwertsteuer geltend machen.

Wenn Sie als Kleinunternehmer eine Rechnung schreiben, darf auf dieser keine Umsatzsteuer ausgewiesen werden. Der Rechnungsbetrag wird in diesem Fall brutto für netto aufgeführt. Die Befreiung von der Umsatzsteuer nach § 19 UstG muss auf der Rechnung ausgewiesen werden.

Jeder Steuerpflichtige in der Bundesrepublik Deutschland bekommt vom Finanzamt eine individuelle Steuernummer, die lebenslange Gültigkeit besitzt. Wer als Freiberufler, Gewerbetreibender oder Handwerker tätig ist, kann zu Beginn seiner Geschäftstätigkeit außerdem eine Umsatzsteuer-Identifikationsnummer (Umsatzsteuer-ID) erhalten. Letztere beantragen Sie online beim Bundesamt für Steuern.

Wenn Sie eine Rechnung schreiben, um Leistungen für Kunden innerhalb von Deutschland abzurechnen, haben Sie die Wahl, welche der beiden Steuernummern Sie verwenden. Dies gilt auch für den Fall, dass Sie vorerst die Kleinunternehmerregelung in Anspruch nehmen. Für internationale Rechnungen - auch innerhalb der Europäischen Union - müssen Sie grundsätzlich Ihre Umsatzsteuer-ID verwenden.

Ausnahmen gelten für sogenannte Kleinbetragsrechnungen mit Rechnungsbeträgen von weniger als 250 Euro. Auf einer solchen Rechnung müssen weder die persönlichen Daten des Rechnungsempfängers noch eine Steuernummer des Leistungserbringers stehen. Wenn Sie eine solche Rechnung schreiben, können Sie auch auf eine fortlaufende Rechnungsnummer sowie Angaben zum Leistungs- oder Lieferzeitraum verzichten.

Auch für Handwerker ist die Rechnungstellung somit nicht ganz unaufwändig - durch Rechnungsvorlagen und gute, einfache Rechnungsprogramme können Sie Ihren Arbeitsaufwand dafür jedoch beträchtlich reduzieren. Spezielle Handwerker Software ermöglicht, Rechnungsvorlagen zu erstellen, die alle relevanten Angaben in kundenspezifischer und automatisierter Form erfassen. Auch Steuerdaten werden automatisch eingepflegt.

Mit moderner, leistungsstarker Software, die auf die Bedürfnisse von Handwerksunternehmen zugeschnitten sind, können Sie Ihre Rechnungen schnell und unkompliziert auch online schreiben. Solche Rechnungsprogramme lassen sich heute natürlich auch auf Mobilgeräten nutzen. Zudem ist es möglich, in einer solchen Handwerker Software Auftrags- und Liefermanagement, Rechnungstellung und Mahnwesen zu integrieren, so dass Sie die Finanzen Ihres Unternehmens jederzeit im Blick behalten.

Werde Werbepartner!

E-Mail an uns →